最近,资管行业内又有大事发生→

《商业银行资本管理办法》的颁布和施行

商业银行更加关注投资的公募产品的风险属性

重点关注

货基、非指数型债基等产品无法穿透至底层资产,风险权重提升;

指数型债基预计风险权重基本保持不变;

定向资管计划、定制型基金风险权重或有所下行;

集合资管计划则需根据信息披露详细程度决定。

据媒体报道,近日为确保“资本新规”平稳落地,监管部门对公募基金管理人提出监管要求,公募基金管理人可以向商业银行委托人提供公募基金的风险加权资产等定期报告。

《商业银行资本管理办法》

公募基金影响大

商业银行是基金公司最大的机构客户之一,商业银行资产腾挪影响↓

各类基金规模变动公募

专户产品设计

投资研究方向及策略的调整

资产管理产品的信息披露要求将更加严格

基金公司基于业务发展,需要根据银行的风险资本处理情况、考核模式和风控尺度,提供解决方案和匹配需求的投资服务。

→ 对于商业银行无法穿透的资产管理产品,基金公司需要定期为商业银行披露产品的风险指标,帮助商业银行降低风险加权资产计量权重。

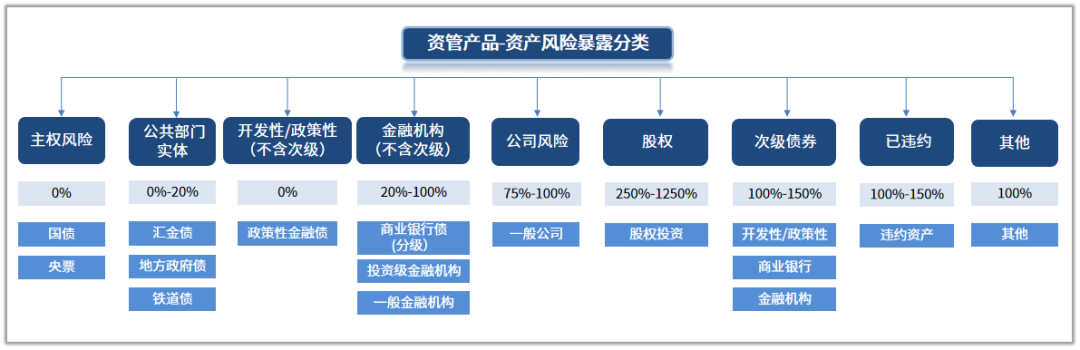

资管产品风险加权资产计量

衡泰来支招

作为国内较早研究、实践巴塞尔协议Ⅲ和《商业银行资本管理办法》的IT服务商,衡泰快速响应,与监管机构、商业银行、基金公司进行充分沟通,对资管产品风险加权资产计量规则和要求进行充分的解读。

衡泰xAsset系统为基金公司提供资管产品风险加权资产计量(穿透法)解决方案,满足基金公司风险加权资产计量测算需求,使银行能够更好地了解其基金产品的底层资产配置,从而降低风险权重,节约资本占用。

提供完整、充分的风险加权资产计量数据

对接估值系统、交易系统、TA系统各项数据,提供摊余成本法/市价法下的账面价值、现金类科目;质押式回购的交易对手管理人、质押券、质押率;银行机构投资人明细等,信用风险、交易对手、交易对手质押券、资产支持证券等数据。

各类数据统一下发、计算、检查、保障数据的准确性和可用性。

提供的报告定制和管理服务

支持单产品、多产品风险加权资产报告输出;支持按组合、组合持有人维度输出报告,包含总资产、杠杆率、信用风险加权资产计量结果。

衡泰xAsset系统

持续提供专业价值

20余年的风险管理领域耕耘,近200家金融机构服务经验,衡泰xAsset系统助力基金等资管机构更好地满足《商业银行资本管理办法》和商业银行的要求,提高基金公司产品竞争力。

更高效。除了计算引擎,更提供资讯数据、业务数据自动采集,统一下发及报告,效率更高、及精细化。依托于xAsset系统资源,实施周期更短。

更专业。近200家客户服务经验,熟悉银行、基金公司两端需求,拥有专业的数据团队、引擎团队、咨询团队,方案更完整,落地能力更专业。

更有效。对风险加权资产计量权重进行充分研究,对计量结果进行确认,为基金公司挖掘最优的计量权重,计算合理的风险加权资产。

![]()

截至2023年上半年末,商业银行金融投资中配置公募基金产品规模6.76万亿元。此次《商业银行资本管理办法》的颁布和施行,涉及资管产品风险加权资产计量要求,基金公司正积极研究应对方案。

衡泰依托丰富的资管行业经验和充分的数据能力,为基金公司提供最优风险权重计量能力,测算、计算合理的资管产品风险加权资产。

面对行业发展与变化,衡泰将继续积极响应,深入探索,为机构提供更专业的服务与解决方案。